Vastgoedaandelen hebben de laagste waarderingen van het Damrak

De rangschikking van de Nederlandse aandelen op basis van hun koers/winst-verhouding laat in de top vooral small caps zien. Aan de top staan Tele Atlas, HITT, Kendrion en Super de Boer. Opvallend is de hoge koers/winst-verhouding van AkzoNobel van 36,13. De top van de lijst met de koers/winst-verhoudingen laat een difuus beeld zien zonder een bepaalde sectorvertegenwoordiging. De onderkant van de lijst laat dit juist wel zien. Hier zijn vooral de vastgoedbedrijven sterk vertegenwoordigd.

Wanneer de beursgenoteerde bedrijven van het Damrak op hun koers/winst-verhouding gesorteerd worden zien we dat vooral de vastgoedbedrijven de laagste waarderingen hebben. De bedrijven Vastned Retail , Corio, Homburg en Eurocommercial Properties zijn de fondsen met de laagste waarderingen. Door de lagere waarderingen zijn de dividendrendementen van deze bedrijven hard gestegen. Bij de meeste analisten is de consensus dat bij de vastgoedaandelen mean-reversion op zal treden: door het hoge dividendrendement zal de vraag naar de aandelen stijgen en daardoor ook de prijzen waardoor de dividendrendementen dan weer omlaag gaan. In een eerder onderzoek van Analist.nl kwam deze ontwikkeling ook al naar voren.

Correlatieonderzoek

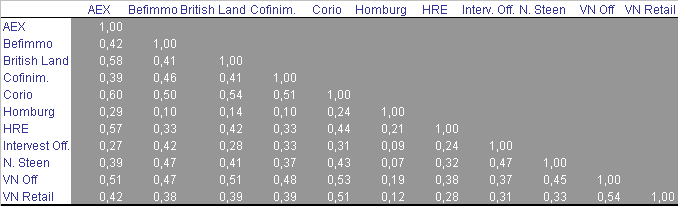

Eén van de redenen van analisten om minder in vastgoed in de portefeuille te adviseren is de hoge correlatie met de aandelenmarkten. Beursgenoteerd vastgoed heeft zodoende meer het karakter van een index-tracker dan een weerspiegeling van de intrisieke waarden van het vastgoed. De onderstaande correlatiematrix toont de individuele correlaties van de grootste vastgoedbedrijven van Nederland, België en Duitsland (Hypo Real Estate). We hebben de niet-Nederlandse bedrijven aan het spectrum toegevoegd omdat de meeste vastgoedbedrijven internationale participaties hebben. Het aandeel Unibail-Rodamco is buiten beschouwing gelaten omdat dit aandeel nog een te korte koershistorie heeft vanaf de fusie tussen de Rodamco Europe en het Franse Unibail.

Correlatiematrix

De bovenstaande correlatiematrix is opgesteld op basis van de dagelijkse slotkoersen vanaf 1 april 2006. De reden voor deze startdatum is omdat vanaf dat moment de aandelen Homburg beursgenoteerd werden.

De linkerkolom in de matrix toont de correlatiecoëfficiënten van de vastgoedaandelen met de AEX -index. Duidelijk is dat de correlaties van de vastgoedaandelen met de markt niet laag zijn, het gemiddelde van de correlatiecoëfficiënten is 0,44. Dit betekent een duidelijk positieve afhankelijkheid van de AEX -index. Te zien is dat er in de hele matrix geen negatieve correlaties aanwezig zijn. Volgens het CAPM is dit voor beleggers niet aan te raden; de hoge correlatie met de markt levert meer systematisch risico op zonder dat beleggers hiervoor met een hoger rendement beloond worden. Beleggers wedden zodoende meer op 1 paard dan over meerdere te spreiden. Het zijn vooral de large caps die een hogere bèta met de AEX hebben, dit wordt deels door endogeniteit verklaard; zo zit Corio zelf ook in de AEX -index.

Waarderingen vastgoedaandelen

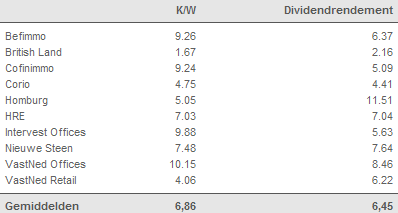

De bovenstaande tabel toont de forward P/E’s en dividendrendementen van de grootste beursgenoteerde vastgoedbedrijven (excl. Unibail Rodamco) van Nederland, België en Duitsland. De forward P/E is de slotkoers per 29 mei 2008 gedeeld door de winst per aandeel van 2007.

Te zien is dat het gemiddelde dividendrendement van de vastgoedaandeel behoorlijk hoog is. Het hoogste dividendrendement heeft Homburg met 11,51%. De gemiddelde forward P/E’s van de vastgoedsector is met 6,86 veruit het laagste ten opzichte van de overige sectoren.

Wanneer de beursgenoteerde bedrijven van het Damrak op hun koers/winst-verhouding gesorteerd worden zien we dat vooral de vastgoedbedrijven de laagste waarderingen hebben. De bedrijven Vastned Retail , Corio, Homburg en Eurocommercial Properties zijn de fondsen met de laagste waarderingen. Door de lagere waarderingen zijn de dividendrendementen van deze bedrijven hard gestegen. Bij de meeste analisten is de consensus dat bij de vastgoedaandelen mean-reversion op zal treden: door het hoge dividendrendement zal de vraag naar de aandelen stijgen en daardoor ook de prijzen waardoor de dividendrendementen dan weer omlaag gaan. In een eerder onderzoek van Analist.nl kwam deze ontwikkeling ook al naar voren.

Correlatieonderzoek

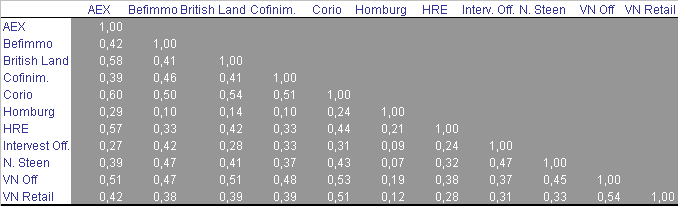

Eén van de redenen van analisten om minder in vastgoed in de portefeuille te adviseren is de hoge correlatie met de aandelenmarkten. Beursgenoteerd vastgoed heeft zodoende meer het karakter van een index-tracker dan een weerspiegeling van de intrisieke waarden van het vastgoed. De onderstaande correlatiematrix toont de individuele correlaties van de grootste vastgoedbedrijven van Nederland, België en Duitsland (Hypo Real Estate). We hebben de niet-Nederlandse bedrijven aan het spectrum toegevoegd omdat de meeste vastgoedbedrijven internationale participaties hebben. Het aandeel Unibail-Rodamco is buiten beschouwing gelaten omdat dit aandeel nog een te korte koershistorie heeft vanaf de fusie tussen de Rodamco Europe en het Franse Unibail.

Correlatiematrix

De bovenstaande correlatiematrix is opgesteld op basis van de dagelijkse slotkoersen vanaf 1 april 2006. De reden voor deze startdatum is omdat vanaf dat moment de aandelen Homburg beursgenoteerd werden.

De linkerkolom in de matrix toont de correlatiecoëfficiënten van de vastgoedaandelen met de AEX -index. Duidelijk is dat de correlaties van de vastgoedaandelen met de markt niet laag zijn, het gemiddelde van de correlatiecoëfficiënten is 0,44. Dit betekent een duidelijk positieve afhankelijkheid van de AEX -index. Te zien is dat er in de hele matrix geen negatieve correlaties aanwezig zijn. Volgens het CAPM is dit voor beleggers niet aan te raden; de hoge correlatie met de markt levert meer systematisch risico op zonder dat beleggers hiervoor met een hoger rendement beloond worden. Beleggers wedden zodoende meer op 1 paard dan over meerdere te spreiden. Het zijn vooral de large caps die een hogere bèta met de AEX hebben, dit wordt deels door endogeniteit verklaard; zo zit Corio zelf ook in de AEX -index.

Waarderingen vastgoedaandelen

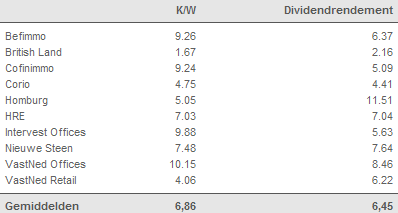

De bovenstaande tabel toont de forward P/E’s en dividendrendementen van de grootste beursgenoteerde vastgoedbedrijven (excl. Unibail Rodamco) van Nederland, België en Duitsland. De forward P/E is de slotkoers per 29 mei 2008 gedeeld door de winst per aandeel van 2007.

Te zien is dat het gemiddelde dividendrendement van de vastgoedaandeel behoorlijk hoog is. Het hoogste dividendrendement heeft Homburg met 11,51%. De gemiddelde forward P/E’s van de vastgoedsector is met 6,86 veruit het laagste ten opzichte van de overige sectoren.